财联社

全球最大养老基金GPIF的首席投资官在最新媒体访中表示,对增加主动型股票仓位持有开放的态度,并将寻找更多的基金经理来达成这一目标。

GPIF的全称叫做日本养老金投资基金,目前掌管着近220万亿日元(约合11万亿人民币)的资产。GPIF的首席投资官上田荣治(Eiji Ueda)于2020年4月上任,不过这么多年来鲜少接受媒体访。他曾在知名投资银行高盛效力近三十年,曾担任高盛亚太证券部门的联席主管。

这次聊到这个话题并非没有来由,日本养老金这个月刚放宽了成为他们资产管理人的条件,例如取消了“在管养老基金规模不低于1000万日元”这一条。

在最新的访中,上田荣治表示:“当你想要去创造超额收益时,最简单的方法就是增加主动型股票的仓位。虽然追加主动权益基金经理并不是我们的目标,但如果能找到称职的基金经理,我们希望去增加主动型基金的数量。”

策略倾向变了?

GPIF有一套相对独特的持仓理念:债券和股票仓位一半对一半,国内和国外资产也各占一半,近年来的仓位也明显偏向于被动型投资。

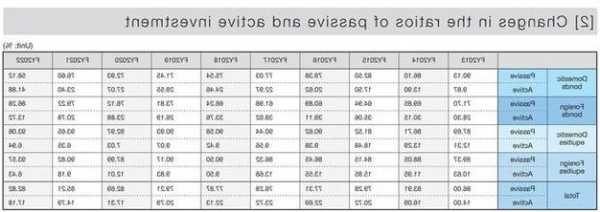

由于GPIF只在年报中披露主动权益投资的比例,所以最新的数据是截至今年3月底的2022财年年报。不难发现过去十年里,GPIF的主动型股票仓位一直在下降,其中日本国内股票的主动型股票仓位从2015财年的18%下降到不足7%,外国股票的主动型仓位也从15%下降至6%。

也就是说,上田荣治的这番表态,与GPIF过去几年更偏向于被动型股票投资的立场有了那么一点值得市场在意的出入。

靠算法选基金经理

从2022年末开始,GPIF总共选择19支基金进行北美股票市场的投资,另外还有14个基金经理负责日本以外发达国家股票的投资。

上田荣治透露,目前GPIF考察基金经理表现的方式,是通过计算机生成数据的排名。日本养老基金的逻辑是,通过大量的模拟来分析可能实现的回报,然后评估基金经理表现及其回报的稳定性,以此来量化基金经理的选股能力。

上田荣治表示,虽然哪怕是最棒的基金经理都不可能做到80%的胜率,但如果GPIF能够聚集一批三分之二时间里都能产生超额收益的管理人,就可以创建一个具有高胜率的投资组合。

在债券那一边,GPIF在上一财年削减了三分之一的管理人,因为他们认为在主动管理债券基金里面搞多样化投资的收益有限。上田荣治解释称,许多基金经理通过购买更多的信用产品来赚取超额回报,这意味着我们的投资具有高度相关性和有限的多样化效益。

发表评论